2024 yılının ilk ayları daha önceden de öngördüğümüz üzere zorlu geçiyor. Enflasyonun yükselmesi, artan faiz oranlarının reel sektör üzerinde baskı yaratması, buna rağmen tüketimin soğumaması, kur ve rezervler üzerindeki baskının artarak devam etmesi temel semptomlar arasında.

Yurt dışında ise, 2023 son baharında yazılan olumlu raporların aksine, yabancı yatırımların gelmediğini ve bu kurumların Türkiye’ye yönelik değerlendirmelerinin bozulmaya başladığını görüyoruz. Şöyle ki yılın son çeyreğinde yurt dışından Türkiye’ye gelen portföy yatırımları, düşük olmakla beraber, hisse senedi tarafında $1,5 milyar, DİBS tarafında ise $ 1,9 milyar olmuştu. Yılbaşından bu yana ise hisse ve DİBS girişleri yerinde saydı. Son 3 haftada ise, portföy çıkışlarının arttığını görüyoruz. Öte yandan birçok yatırım bankasının da Türkiye’ye dair kur, enflasyon ve faiz tahminlerini yukarı çektiklerini görüyoruz.

Tüm bu gelişmeler karşısında TCMB’nin faiz silahı yerine piyasayı rezerv satışları ve düzenlemelerle kontrol etmeye çalıştığını görüyoruz. Bunun sonucunda da swaplar hariç net döviz pozisyonunun 2024 yılında hızla eriyerek 2023 seçim sonrası dönemdeki seviyelere gerilediğini izliyoruz.

Peki yeniden nasıl güven sağlarız?

Bunun için en etkili silah tabi ki TCMB’nin elindeki politika faizini kullanması olacaktır. Bunu kullanmayı ne kadar erken yaparsa etkisi o kadar yüksek olacaktır. Piyasada beklendiği üzere, faiz silahını seçim sonrasına saklaması ise sorunların daha da büyümesine yol açabilecektir.

Peki başka ne olabilir?

Yeni bir IMF Programı?

Politik açıdan IMF’ye sıcak bakılmıyor olsa da IMF ile imzalanacak bir programın en büyük katkısı ekonomi yönetiminin hala sağlayamadığı güven sorununu aşma konusunda olacaktır. IMF programı, ekonomik istikrar politikaların devamlılığı konusunda gerek yurt içi gerekse yurt dışı yatırımcılara sunulan önemli bir havuç olabilir.

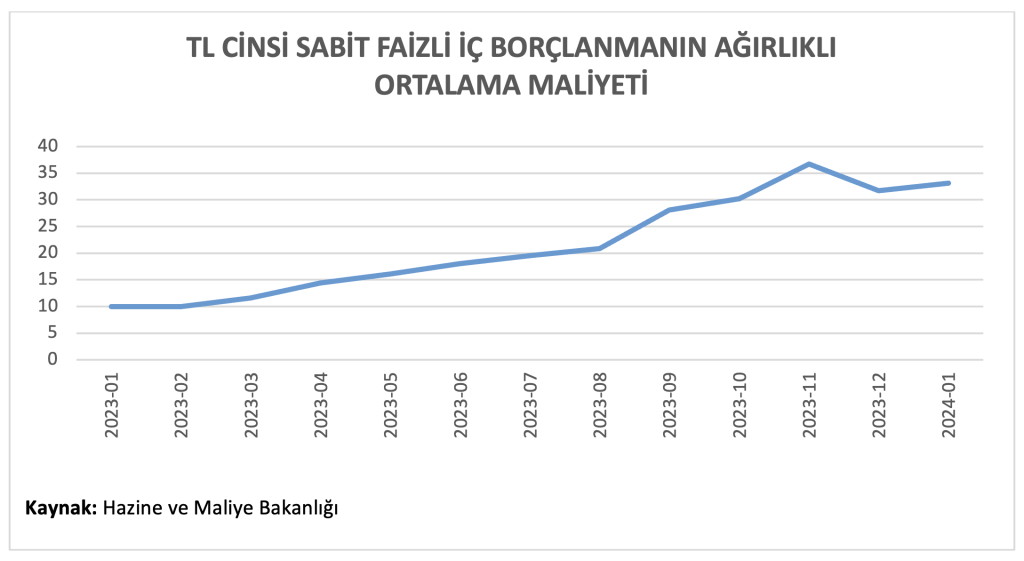

Bir diğer taraftan Hükümetin borçlanma maliyeti konusunda da önemli bir alan açabilecektir. IMF kredilerindeki faiz oranı %2-3 bandında değişirken Hazine’nin Eurobond faiz oranları %10 bandında seyrediyor. DİBS tarafında ise sabit faizli borçlanmanın ağırlıklı ortalama maliyeti, son bir yılda, %10’lardan %35 civarına yükseldi.

Ayrıca IMF tarafından sağlanacak yüklü bir finansman girişi; yurt dışından fon girişini ve yurt içi yerleşiklerin TL’ye dönüşünü tetikleyerek, programın başarısını hızlandırabilecek önemli bir kaldıraç olabilir.

Peki IMF’den ne kadar finansman sağlanır? Sıkça karşılaştırıldığımız Arjantin, 2018 yılında IMF ile $57 milyar büyüklüğünde bir anlaşmaya imza atmıştı. Türkiye ekonomisinin büyüklüğünü göz önünde tutarsak, IMF ile imzalanan bir anlaşmanın bundan çok daha büyük olabileceğini söylemek pek de yanlış olmaz.

IMF ile anlaşmanın en önemli getirisi ise yapısal bir ekonomi programı olacaktır. Para, maliye, finansal ve yapısal sorunları birbiriyle örüntülü ve kapsayıcı politikalarla ele alınması, Türkiye’nin yapısal sorunlarını çözmeye yönelik önemli bir adım olacaktır. 2000’li yıllardaki yüksek büyümenin ardında, kamu maliyesi ve finansal sektördeki sorunları ele alan; para, maliye ve finansal sektördeki kurumsal yapıyı güçlendiren politikaların etkisinin önemli olduğunu hatırlamak gerekir.

Son olarak; IMF şart mı? Hayır, değil. Ama daha uzun, daha maliyetli ve politik konjonktürdeki değişime karşı kırılgan.

https://www.ekonomim.com/kose-yazisi/finansal-piyasalarda-neler-oluyor/734211

Dr. Burcu Aydın Özüdoğru

Ekopolitik

15 Mart 2024